確定申告(2019年分)

確定申告(2019年分)

だいぶ遅くなりましたが,2019年分の確定申告を済ませてきました。昨年初めて確定申告をしましたので,今年で2度目です。初めての時はいろいろ戸惑いましたが,前回の経験もあり比較的すんなりと作成できました😊

備忘録的に今回の確定申告を振り返ってみようと思います。きっと来年の確定申告のときにも役立つことでしょう。

昨年の確定申告の記事は以下から見られます。

申告したもの

さて,昨年は日本株はマイナスでした。-48万円ほどです。日本株って難しいですね。メインの証券口座はSBI 証券を使っています。他の特定口座もあるため,損益通算および損失の繰越控除を利用するため,今年は配当に対する課税方式を総合課税ではなく申告分離課税を選択しました。

今回の確定申告では以下のようなもの申告・計上しました。

- ✅ 特定口座の譲渡損

- ✅ ふるさと納税

- ✅ 雑所得

- Googleアドセンス報酬

- 米国株記事寄稿の報酬

- 占い鑑定代金

- ✅ 外国株の外国税額控除

今年も昨年同様,納税ではなく還付でした。還付金額は,23,332円です。昨年は,22,354円でしたのでほとんど同額です。通常,1ヶ月ほどで振り込まれるようですので,還付金が振り込まれるのが今から楽しみです🥰

外国税額控除額は,12,038円でした。昨年は5,152円でした。今年は外国株からの配当金が増えてきたことが要因ですが,結構な控除額になってびっくりです。

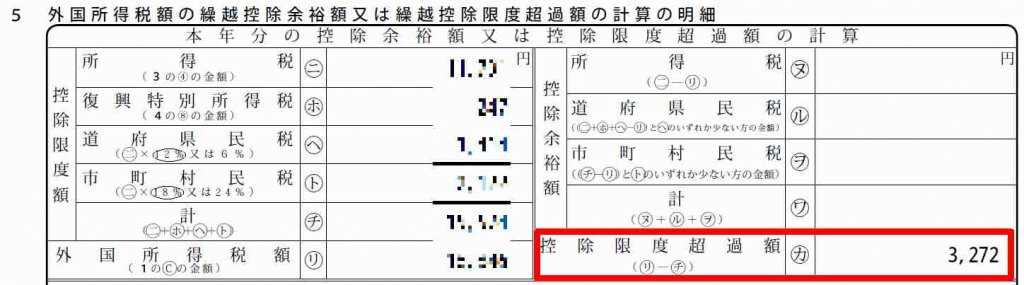

外国税額控除の控除限度超過額は,3,272円でした。昨年は2,488円でした。昨年より微増。控除限度超過額とは,つまり国税と地方税から税額を控除してもまだ残りが余っているということ。この余り分は翌年以降3年間繰り越すことができます(これは確定申告作成時点で知りませんでした。本記事作成中に初めて知りました)。もったいないことをしました😥😥 今回の申告では諦めることにしますが,次回の確定申告時は忘れずに利用したいです。

初めての経費計上

今回の確定申告では初めて経費を計上しました。「サラリーマンは経費計上できないよー」みたいに言われていて「だめなのかなー」って思っていましたが,いろいろ調べてみると副業ブロガーさんたちは色々なものを経費に計上しているみたいです(もちろん,副業に対する経費)。副業や個人事業主として売り上げがあれば,それに対する経費は計上可能のようですね。

経費として計上したもの

- ▶️ ブログのサーバー代

- ▶️ プログラムを作成した際に利用した外注工賃

- ▶️ 占いの御免状代

✅ 私は別ブログで占いブログ

スポンサーリンク

占いブログではレンタルサーバーを借りて,独自ドメインでブログを運用しています。つまり,サーバー代が費用としてかかっています。これはプライベートでやっているわけではないので「もしかして経費に計上できるのでは?」と思ったのが発端。色々調べてみるとどうやらできる模様。

スポンサーリンク

税務調査に入られたことを想定したとしても,説明が十分に可能であると判断して経費として計上しました。また,ブログに掲載するPHPを使ったプログラム的なものをクラウドワークスを使って外注しました。こちらも外注費用として計上しました。占いの副業(?)は売り上げとしては微々たる金額ですが,これから軌道に乗せていきたいですね。

経費計上金額は合計で90,516円です。売り上げより経費の方が多かったです。赤字です。

今回始めて経費を計上しましたが,一番心配したことは「計上した経費が認められるのか?」という点です。初めての経験なので不安要素だらけでした。その答え合わせは,税務調査にて行われることになるのでしょうが,自分に税務調査が入らないか内心ドキドキしています。

経費計上を考えたが,止めたものもあります。インターネット代や家賃などです。これらは事業専用ではなく,プライベートとの兼用です。インターネットはプライベートでも使いますし,事業でも使います。住居の家賃も同様です。このような場合は,家事按分をして事業で使用する割合を算出する必要があります。また,その按分は合理的で,かつ説明できるものでなければいけません。

白色申告では,業務の割合が50%超の家事関連費しか経費にすることができない。

これを,いわゆる「50%ルール」と言うようですが,今回は初めてということもあり,且つ申告期限まで間際ということもあり,詳しく調べている時間もなかったため,諦めました。

まとめ

確定申告自体は昨年に引き続き2回目だったので,だいぶ慣れました😊 申告はいつもギリギリになってしまいますが,前もって準備したいところです。

最後に私なりのまとめを箇条します。

- 経費は計上したほうが良い

- 外国税額控除を申告する際は,米国株からの配当一式を合算するのではなく,銘柄毎に入力した方が良い(税務署員からのアドバイス。「各々,交付日も違いますよね?」とのこと)

- e-TAX用のIDは税務署で10分もあれば発行できる

- 住民税の申告不要制度について,役所で確認したこと。

- 株式譲渡と配当の損益通算で損失が残り,それを繰り越す場合は住民税の申告不要制度の手続きをやってしまうと,その損失がないものになってしまう(=損失は翌年以降に繰り越せなくなる)。

- 損失を翌年以降に繰り越す場合は,申告不要制度の手続きをしない方が良い。つまり,確定申告だけで完了(損失の繰越をするため、確定申告では総合課税ではなく申告分離課税を選択する)。

- 白色申告の帳簿の付け方を学んだ(帳簿付けの義務があることも学びました)

- 帳簿付けについては,国税庁の以下のページが参考になります。ページ下部にPDFのパンフレットがあります。

確定申告作成に参考にした情報

今回,確定申告するにあたって参考にした動画をご紹介します。You Tubeでたまたま見つけました🥰とても詳しく解説されていて,分かりやすく非常にためになりました。税理士に見えない税理士さんです😊気になる方は是非チェックしてみてください!

税の分野は奥深いですね。しかし,いろいろ知っていくと面白いなーということに気づきました😊

誤り等あればご指摘ください😊

最後に応援ポチをお願いします(^^)