【企業分析】Johnson & Johnson(JNJ)ジョンソン・エンド・ジョンソン

【はじめに】

私の大好きな米国企業 Johnson & Johnson(JNJ)ジョンソン・エンド・ジョンソンを分析してみました。ベビーパウダーを始め、バンドエイドやコンタクトレンズのアキュビューで有名なジョンソン・エンド・ジョンソンです。創業者のロバート・ウッド・ジョンソンの考案した手術用包帯が起源となります。日本でも有名ですが、同社は世界的に事業を手がける超優良・世界最大級のヘルスケアカンパニーです。その歴史は100年以上におよび、現在も成長を続けている名門中の名門企業です。

私が初めて買った米国株がジョンソン・エンド・ジョンソンだったこともあり、特に思い入れの強い銘柄です。米国株投資家の間では人気銘柄であり、保有している方も多いのではないでしょうか。女性の活躍できる企業としても知られており、従業員を大切にしている印象が強いですね。やはりこういう企業が伸びていくんですね、日本の経営者にも爪の垢を煎じて飲ませたいです。

【ジョンソン・エンド・ジョンソン(JNJ)の基礎的データ】

| 会社名 | ジョンソン・エンド・ジョンソン |

| ティッカー | JNJ |

| セクター | ヘルスケア |

| 創業 | 1886年 |

| 上場取引所 | ニューヨーク証券取引所 |

| 上場年 | 1970年 |

| 決算期 | 12月 |

| 配当支払い月 | 3月・6月・9月・12月 |

| 連続増配年数 | 56年 |

| コーポレート・メッセージ | 我が信条(Our Credo) |

| 従業員数 | 134,000人 |

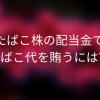

【ジョンソン・エンド・ジョンソン(JNJ)の株価推移】

2012年頃まではボックス圏でしたが、その後上昇トレンドに入っています。2018年に入り一時的な下落を見せていましたが、現在は回復傾向にあります。過去最高値を更新するのも時間の問題でしょう。

ジョンソン・エンド・ジョンソン(JNJ) vs S&P500

S&P500と比較してみます。青がJNJ、ピンクがS&P500です。

S&P500を大きく引き離しながら推移しています。特に2013年以降の伸びは素晴らしいの一言です。JNJは2000年に一時落ち込んでいますが、それ以降はS&P500を圧倒的にアウトパフォームしており、差は拡がるばかりです。

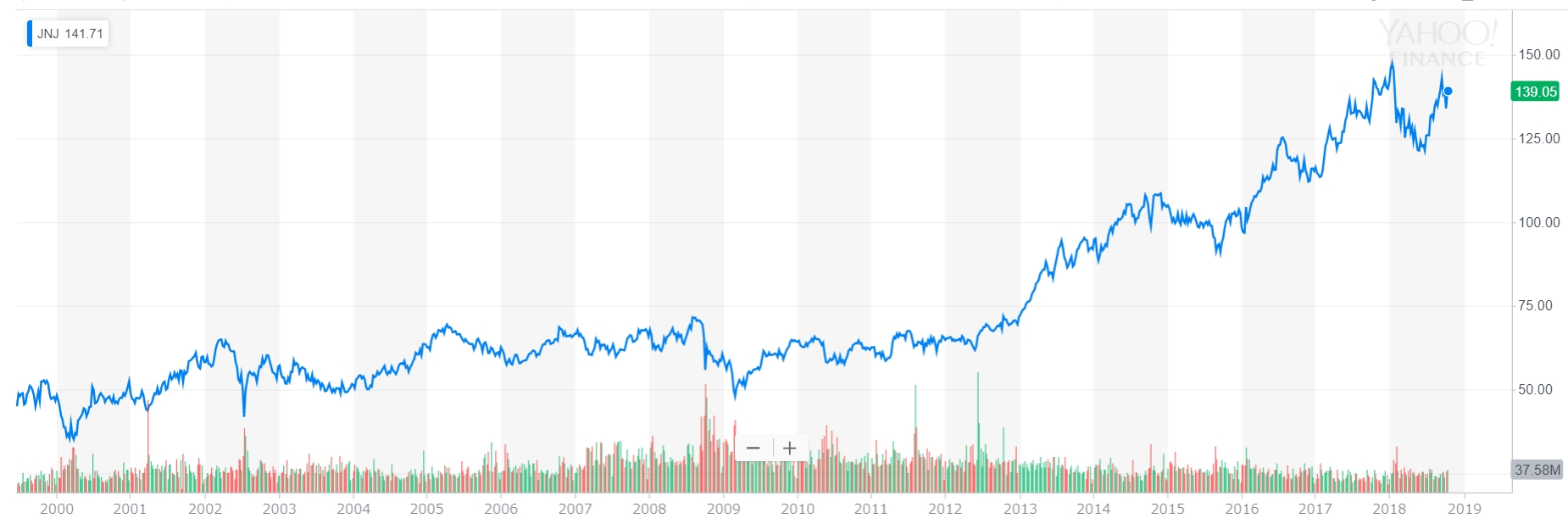

【ジョンソン・エンド・ジョンソン(JNJ)の売上】

まずは売上(Revenue)を見ていきたいと思います。

直近10年では、売上は横ばい傾向ですが、僅かながら漸増してきています。別な見方をすれば、非常に安定した売上を維持しているとも言えます。米国のみならず世界を市場にしており、世界的な人口増を背景に需要は今後拡大していくものと思われます。同業種内おいて、ジョンソン・エンド・ジョンソンは時価総額1位を誇ります。

事業セグメントは、以下の3セグメントに分かれます。

- 医療機器

- 医療用医薬品

- 消費者向け製品

中でも特に売り上げに貢献しているのが医療用医薬品で、このセグメントだけで全体の売り上げの約半分(50%)を占めます。医療機器においても世界首位級です。

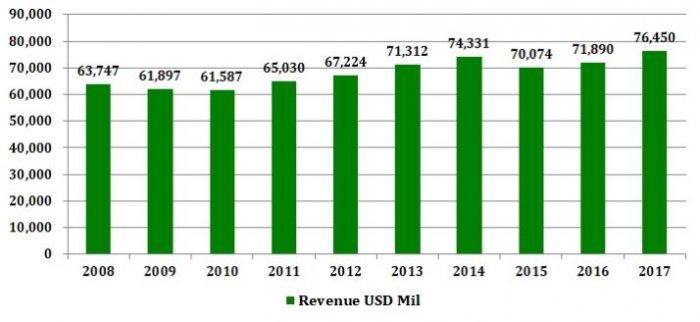

ジョンソン・エンド・ジョンソン(JNJ)の地域別売上高

スポンサーリンク

地域別に売り上げを見てみます。米国・カナダが約半数を占めていることが分かります。米国は医療大国ですから、米国・カナダの割合は今後も維持・漸増していくかもしれません。

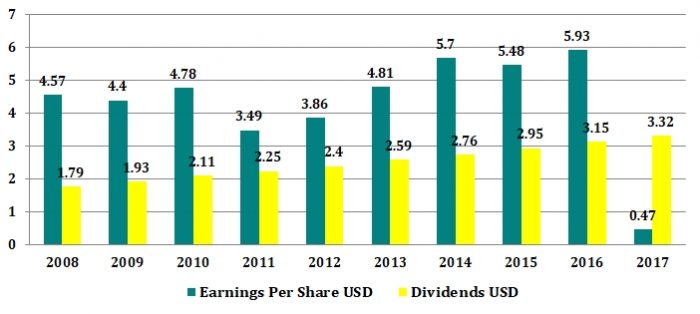

【ジョンソン・エンド・ジョンソン(JNJ)のEPSと配当金額】

ジョンソン・エンド・ジョンソン(JNJ)は連続増配銘柄として有名で、56年の連続増配の歴史があります。配当金は毎年着実に増配していますね。さすが配当王です。2017年は、米国の税制改革の一環で利益をごっそり持っていかれ、EPSは激減しています。一時的な要因であり、EPSは今後回復すると思われます。6ドル台に乗せてくるのではないでしょうか。心配はいらないでしょう。

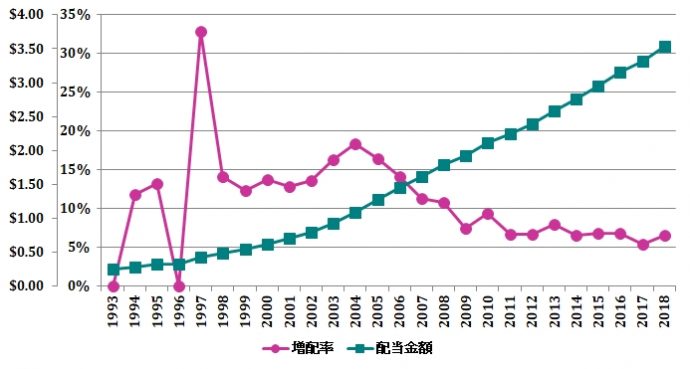

【ジョンソン・エンド・ジョンソン(JNJ)の配当金額と増配率】

配当金額と増配率という関係で見てみましょう。1993年から2018年のデータです。25年間ですね。

データの出典は、dividend.comです。

配当金額(緑色)は非常に美しく、緩やにそして確実な右肩上がりのカーブを形成しており、何も言うことはありません。素晴らしいの一言です。一度も減配することもなく、連続増配銘柄としてふさわしい配当実績です。

一方で増配率(紫色)は2004年を境に下落傾向にあります。直近では増配率6%台を維持していますが、増配率で6%といえば悪くないほうです。これ以上は下げてもらいたくないですね。後述する「配当性向」では、利益に対する支払い配当金額の比率を確認できますが、ジョンソン・エンド・ジョンソンの配当性向はまだ余裕があります。配当性向を上げてでも増配率を上げてくれることを期待します。

以下に配当金額と増配率を数字で示しておきます。

| 年 | 配当金額 | 増配率 |

| 2018 | $3.54 | 6.63% |

| 2017 | $3.32 | 5.40% |

| 2016 | $3.15 | 6.78% |

| 2015 | $2.95 | 6.88% |

| 2014 | $2.76 | 6.56% |

| 2013 | $2.59 | 7.92% |

| 2012 | $2.40 | 6.67% |

| 2011 | $2.25 | 6.64% |

| 2010 | $2.11 | 9.33% |

| 2009 | $1.93 | 7.52% |

| 2008 | $1.80 | 10.80% |

| 2007 | $1.62 | 11.34% |

| 2006 | $1.46 | 14.12% |

| 2005 | $1.28 | 16.44% |

| 2004 | $1.10 | 18.38% |

| 2003 | $0.93 | 16.35% |

| 2002 | $0.80 | 13.57% |

| 2001 | $0.70 | 12.90% |

| 2000 | $0.62 | 13.76% |

| 1999 | $0.55 | 12.37% |

| 1998 | $0.49 | 14.12% |

| 1997 | $0.43 | 32.81% |

| 1996 | $0.32 | 0.00% |

| 1995 | $0.32 | 13.27% |

| 1994 | $0.28 | 11.88% |

| 1993 | $0.25 | 0.00% |

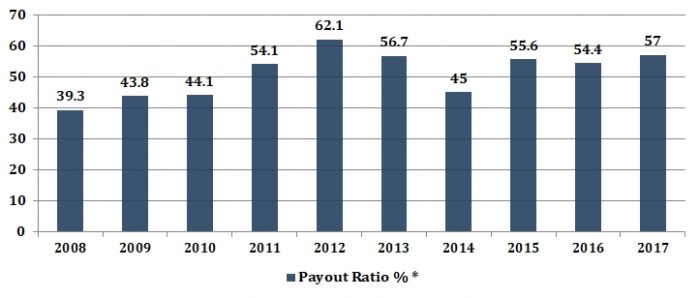

【ジョンソン・エンド・ジョンソン(JNJ)の配当性向】

スポンサーリンク

ここ数年の配当性向は50%台を推移しており、増配の余地はまだまだありそうです。安心して投資できる環境にあると言えるでしょう。

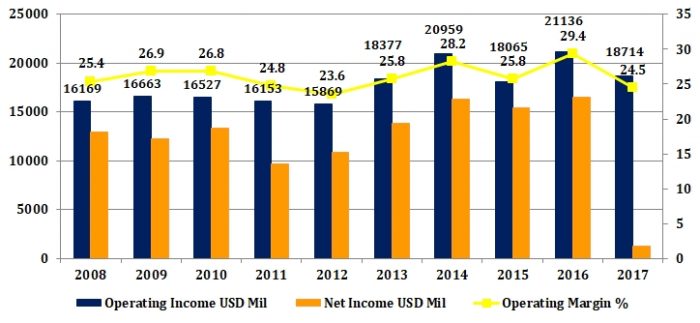

【ジョンソン・エンド・ジョンソン(JNJ)の営業利益・純利益・営業利益率】

営業利益(Operating Income)は、過去10年間非常に安定して推移しています。

営業利益率(Operating Margin)は、非常に利益率が高く20~30%の間を常にキープしており、素晴らしいの一言です。純利益(Net Income)は一時落ち込むこともありましたが、2011年からは順調に右肩上がりとなり、回復してきています。2017年に落ち込んでいるのは、米国の税制改革に伴う一時的なもので、これにより利益が吹き飛びました。新税制は「企業が海外に留保した利益に最大15.5%の税金を課す」というものです。ジョンソン・エンド・ジョンソンは海外の売上比率も大きく、影響をモロに受けました。一時的なものですので2018年以降は回復するでしょう。

スポンサーリンク

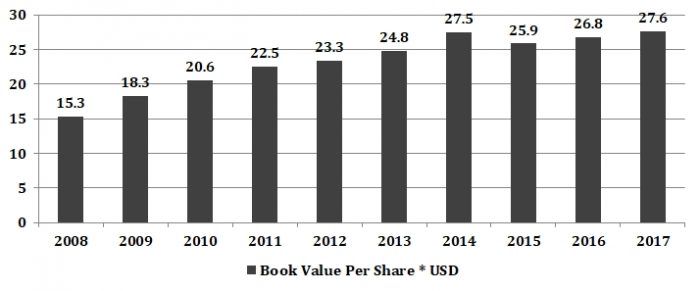

【ジョンソン・エンド・ジョンソン(JNJ)のBPS】

伸びはやや鈍化していますが、純資産は着実に増えています。こんなに素晴らしい企業は、世界を見渡してみてもそうはありません。BPSの増加は、その企業の安定性の増加とも言えます。資産の面から言っても、安全性は高いと言えるでしょう。

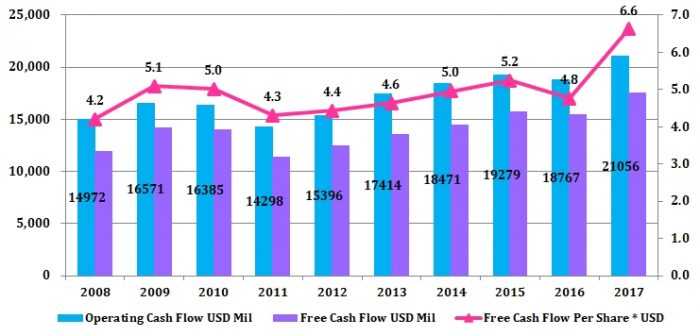

【ジョンソン・エンド・ジョンソン(JNJ)のキャッシュフロー】

営業キャッシュフロー(Operating Casf Flow)・フリーキャッシュフロー(Free Cash Flow)とも増加傾向が見られ、資金がよく循環していることが分かります。このグラフを見ても、非常に安定した資金運営を実現していることが見て取れますね。安心の一言です。

【ジョンソン・エンド・ジョンソン(JNJ)のPER】

年々PERは増加してきています。PERという指標だけで見ると、20倍超えではやや割高感は否めません。しかしPERだけで判断せず、総合的に判断していくことが必要と思われます。

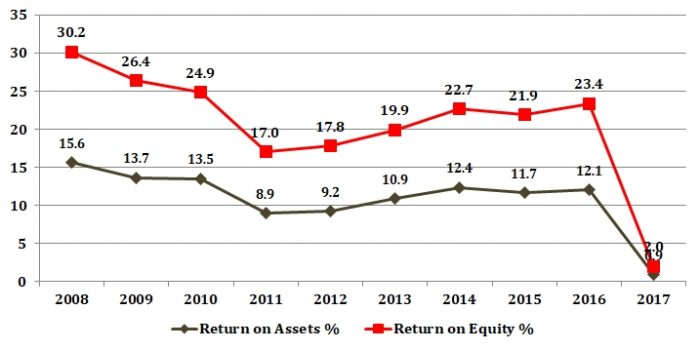

【ジョンソン・エンド・ジョンソン(JNJ)のROEとROA】

ROEは、自己資本利益率と言われ、投下した資本に対して企業がどれだけの利潤を上げられるのかを示す指標で、とても重要な指標です。日本では一般的に8%以上あれば合格と言われています。しかし、日本企業はどこの企業もロクに成長性を見せないため期待するだけ無駄でしょう。ROEは持続的に・継続的に伸びていくことが大事と言われています。ただ単にボーダラインの●%を超えているからと言って良いわけではないんですね。ROEは「継続的に」伸びていることが重要視されます。

では、ジョンソン・エンド・ジョンソン(JNJ)のROEを見てみましょう。2011年までは下落の一途を辿り、その後は徐々に水準を伸ばしてきていますが2017年に愕然とさせるような暴落に見舞われています。これは一時的なものですので2018年は回復すると見込んでいます。しかしながら、直近までは20%台のROEを達成していることは非常に評価されることであり、ROEの数字を見るだけでも優良企業であるということが分かります。

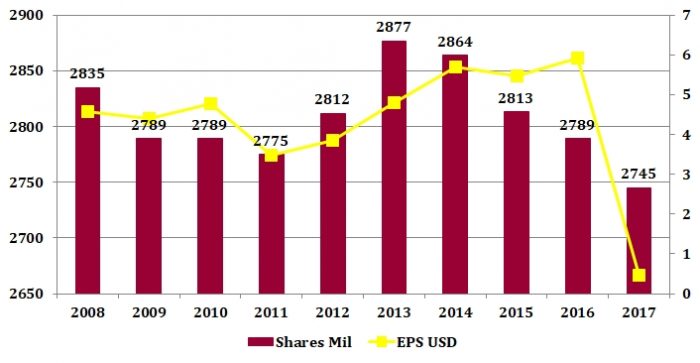

【ジョンソン・エンド・ジョンソン(JNJ)の発行済株式数】

ジョンソン・エンド・ジョンソン(JNJ)の発行済株式数を確認してみましょう。簡易的に自社株買いの実績を見ることができます。

2013年を境に順調に発行済み株式数は減少してきています。それに伴いEPSも増加するか…..と思いきや、そうはなかなか上手くいきません。とにかく、経営者には積極的な自社株買いを行ってもらうことで株主還元を目指してもらいたいと思います。

【ジョンソン・エンド・ジョンソン(JNJ)と訴訟について】

2018年12月、”同社のベビーパウダーに発がん性があるアスベストが混入していたことを1970年代から知りながら隠蔽していた”とロイター通信が報じました。これを端に株価は10%もの下落に見舞われました。同社は報道を否定しているようですが、今後の株価の動向が気になるところです。

ジョンソン・エンド・ジョンソンに限りませんが、米国では訴訟が問題となることがよくあります。米国は訴訟大国です。ジョンソン・エンド・ジョンソンは、ヘルスケアカンパニーということもあり、いままで数え切れないほどの訴訟を受けてきました。その度に勝つこともあれば敗訴する(タルカムパウダー裁判など)こともありましたが、それでも確実に業績を伸ばしてきた実績があります。

【まとめ】

ジョンソン・エンド・ジョンソンは、どの指標を見ても非常に優れたパフォーマンスを発揮しており、優れた企業ということが分かります。企業イメージも非常に良く、従業員の働きやすい会社としてもよく知られています。世界のヘルスケアカンパニーです。とても魅力のある企業ですね。

過去には、医療機器部門で約3000人の従業員を削減する計画も発表しており、企業としての健全性も充分あると考えられます。

米国株の代表銘柄とも言え、保有している投資家は多いと思います。また、安心して保有できる銘柄であるとも言えるでしょう。10年後、20年後、30年後を考えたとき、確実に存続する企業であり、株式は今後もずっと保有し続けたいと思います。長期に渡って純粋に応援したい企業の一つです。

なお、ジョンソン・エンド・ジョンソンは、50億ドルの買い戻し(自社株買い)を実施することを2018年12月17日に取締役会で決定しました。同社の株主に対する機動的な決定・承認は称賛されるべきでしょう。

アレックス・ゴルスキー会長兼最高経営責任者。「当社の強力なキャッシュフローにより、四半期毎の定期的な配当と自己株式の取得により株主に価値を還元すると同時に、堅牢な企業パイプラインをさらに強化し、長期的な成長を促す資本を引き続き展開できます。」

【関連記事】

過去の業績を基にジョンソン・エンド・ジョンソン(JNJ)の将来価値(Future Value)を計算してみました。こちらの記事も併せて参照してみてください(^^)

世界を牛耳る巨大石油企業エクソン・モービルを企業分析してみました。米国を代表する高配当銘柄であり、配当再投資スタイルには最適の銘柄です。ぜひご一読ください。